Наша команда опытных юристов специализируется на оказании юридической помощи и представительстве в арбитражных налоговых спорах. Мы предлагаем помощь в проведении переговоров с налоговыми органами и инициировании процедуры медиации для разрешения спора путем взаимного согласия. Мы помогаем достигнуть взаимовыгодного соглашения и предотвращаем длительные судебные разбирательства.

В случае неправомерных налоговых решений мы оказываем помощь в обжаловании таких решений в вышестоящих налоговых инстанциях и арбитражных судах. Мы готовим аргументированные жалобы, представляем доказательства и анализируем правомерность налоговых решений.

Преимущества сотрудничества с нами

Глубокий анализ

ситуации

Представительство

в суде

Сопровождение

переговоров

Прогноз

налоговых рисков

Консультации

и обучение

Удобство

и безопасность

Данная категория споров является узконаправленной и сложной. Помимо общих положений гражданского законодательства, необходимо знать положения Налогового кодекса РФ и многочисленных разъяснений ведомства, а также следить за актуальностью судебной практики. По налоговым спорам чаще, чем по остальным, можно встретить отказы в удовлетворении заявления. Необходимо помнить, что так или иначе по таким делам затрагивается интерес государства – бюджет. Налоговые споры требуют значительной доказательной базы, сбором которой следует заниматься профессионалу.

При оспаривании решения налогового органа есть возможность приостановить его исполнение, в том числе списание со счета налогоплательщика доначисленных сумм, до момента завершения судебного спора. Также нельзя забывать о том, что по многим требованиям является обязательным досудебный порядок обжалования – в вышестоящий налоговый орган. Но при этом срок обращения в суд составляет всего 3 месяца.

Юристы по налоговым спорам

Часто задаваемые вопросы

Арбитражные налоговые споры могут возникать по различным причинам, включая несогласие с налоговыми проверками, оспаривание налоговых решений, разногласия по итогам налоговой административной процедуры, а также споры о классификации доходов, расходов и применении налоговых льгот.

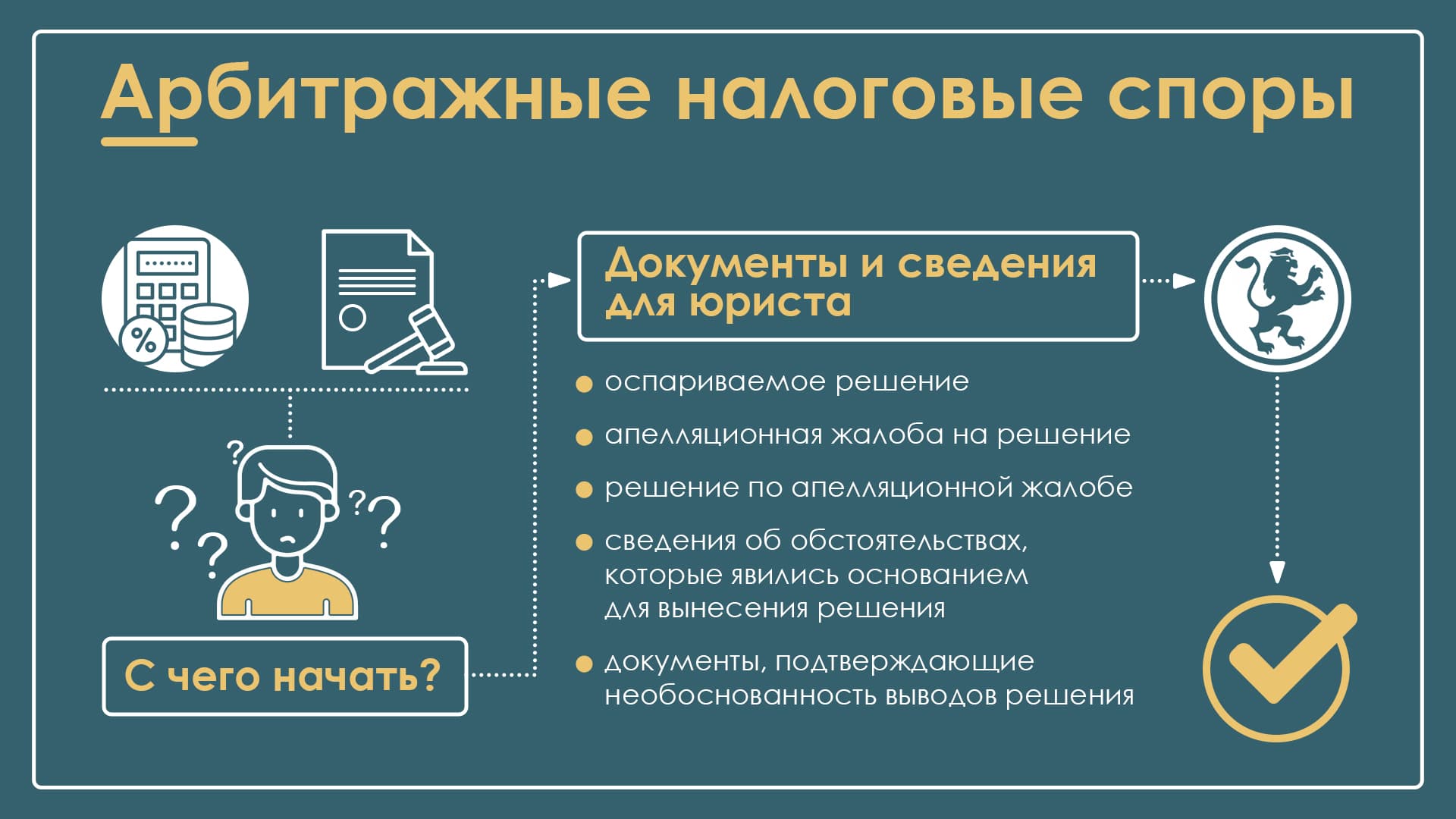

Для подготовки к арбитражному налоговому спору рекомендуется подготовить копии всех налоговых документов, связанных со спорным вопросом, включая налоговые решения, акты налоговых проверок, декларации, документы о предоставлении справок и другие отчетные документы. Также полезно собрать доказательства, подтверждающие ваши позиции и аргументы.

Срок разрешения арбитражного налогового спора может варьироваться в зависимости от сложности дела и загруженности арбитражных судов. В некоторых случаях процесс может занять несколько месяцев, а в более сложных спорах может потребоваться годы для полного разрешения дела.

Записаться на консультацию юриста

Вы можете связаться с нами, если у Вас возникли вопросы.

Наш блог

-

Сосед курит на балконе, дым идёт в квартиру: какие есть законные способы защиты

Информация в этой статье носит общий характер и не учитывает всех особенностей вашей ситуации, состояния дома и поведения конкретных соседей. Перед тем как выбирать стратегию защиты и обращаться в суд, имеет смысл проконсультироваться с юристом по месту жительства и показать ему ваши документы и переписку. Представьте: вы открыли окно проветрить, уложили ребенка спать — и

28.11.2025 -

Штраф с камеры: как проверить, оплатить и оспорить, если вы не согласны

Этот материал носит информационный характер и не является индивидуальной юридической консультацией. Конкретные решения по проверке, оплате или обжалованию штрафа с камеры зависят от обстоятельств дела, дат и документов. В спорных ситуациях, особенно если есть риск серьезных последствий (крупные штрафы, повторные нарушения, лишение прав), имеет смысл обратиться за помощью к профильному юристу или адвокату. Штраф с

24.11.2025 -

Согласие на выезд ребёнка за границу: когда нужно и как оформить

Коротко: нотариальное согласие требуется, когда ребёнок выезжает без родителей или с третьими лицами. Если ребёнок едет с одним из родителей, согласие второго не требуется, если от второго не подано «несогласие» на выезд (114-ФЗ, ст. 20–21). На границе предъявляется оригинал нотариального согласия. Когда согласие необходимо Ребёнок выезжает без родителей (например, с тренером, руководителем группы, бабушкой/дедушкой) —

14.11.2025 -

Договор займа (с процентами / беспроцентный)

Договор займа — это письменное соглашение, по которому одна сторона (заимодавец) передает другой стороне (заемщику) деньги или иные вещи, а заемщик обязуется их вернуть. По ст. 808 ГК РФ, если сумма превышает 10 000 ₽ (между гражданами), договор нужно заключать письменно. Для организаций — всегда в письменной форме. При этом момент заключения — передача денег,

24.10.2025